確定申告の季節がやってきました。収入が一箇所からの給与のみであれば確定申告は不要ですが、2箇所以上からの給与や年金収入があったり、年間で合計50万円を超える一時所得があったり、副業収入(雑所得)がある場合には必須です。医療費控除や社会保険の支払いや、生命保険料・地震保険料支払いなどがある場合も申告しないと損です。

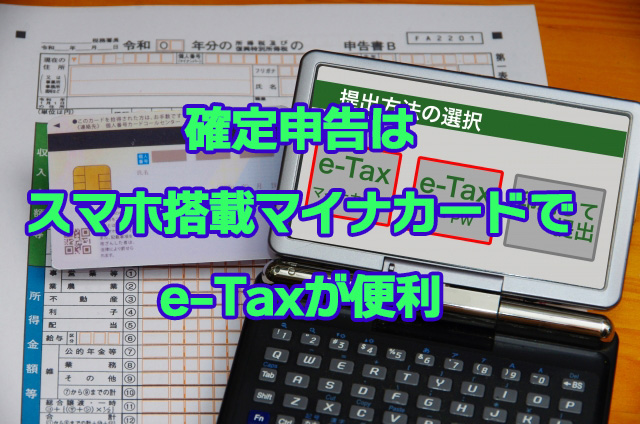

マインバーカード+e-Tax申請が便利な理由

とにかく簡単・短時間に処理が終わり、還付金がある場合の還付金支払いが速いのは間違いなくe-Tax申請です。

さらにマイナンバーカードを使用することで便利になります。

・紙による申請が不要になり、税務署に出向く必要がない

・手書きによる記載ミスや計算ミスがなくなる

・自宅やオフィスから24時間いつでもできる(システム運用時間により制限がある場合もあります)

・生命保険控除などは保険会社Webでマイナンバー連携しておけば自動入力できるものもある

・電子申告は紙申告より圧倒的早く還付金を受け取ることができる

・e-Tax専用のIDやパスワードが不要 ・紙申告と異なり本人確認書類が不要

・項目や金額の記入ミスのリスクが高い

・計算ミスのリスクが高い

・税務署まで出向かねばならず時間がかかる

・還付金受け取りまで時間がかかる

筆者はマイナンバーによるe-Taxログインが可能になってからはずっとマイナンバーカードによるe-Tax申請です。

スマホ申請ではなくPC/Mac申請を勧める理由

両方試してみたのですが、圧倒的にPC/Macの大きな画面を使った方が楽です。

種々の金額を入力する際には、いろいろな資料を参照します。その資料の多くは電子版だったりしますし、医療費集計はEXCELでやるのが簡単なのでそこでも画面が大きなPC/Macのほうが楽です。

途中までスマホでやってみて、あまりのめんどくさ様に途中までの作業を放棄してMacでやり直しました。

Androidのスマホ用電子証明書が便利

e-Taxでマイナンバーカードを使う場合、昔は専用リーダーを使いましたが、現在は画面に表示されるQRコードをスマホのマイナポータルアプリで読ませてから、スマホでマイナンバーカードを読んで(暗証番号が必要)認証します。

この認証が意外に多く発生することがあり、その度にスマホでマイナンバーカードを読んで認証を通す必要があります。

しかしお使いスマホがAndroidでなおかつ「スマホ用電子証明書搭載サービス」に対応しておけば、あらかじめスマホにマイナンバーを読み込んでおけば、いちいち物理的なマイナンバーカードいを読ませることなく、生体認証を通すだけで済みます。

対応機種一覧はマイナポータルにあります。

注意:見逃しがちな一時所得

一時所得とは

上記サイトから一時所得に該当するものを説明している部分を引用します。

(2)競馬や競輪の払戻金(営利を目的とする継続的行為から生じたものを除きます。)

(3)生命保険の一時金(業務に関して受けるものを除きます。)や損害保険の満期返戻金等

(4)法人から贈与された金品(業務に関して受けるもの、継続的に受けるものを除きます。)

(5)遺失物拾得者や埋蔵物発見者の受ける報労金等

(6)資産の移転等の費用に充てるため受けた交付金のうち、その交付の目的とされた支出に充てられなかったもの

意外に多くのものが該当します。

上記金品を受け取った額の合計が暦日1年間で50万円を超えると一時所得の確定申告が必須です。申告しないと追徴税を支払う羽目になります。

懸賞当選・競馬の払戻金・生保の一時金や損保の満期返戻金・高額な中元歳暮、等々をあわせて50万円超えたら申告です。

注意したいのは一品目で50万円超えたら無条件に申告必須ですが、暦日1年間でこれら合計50万円こえたら申告ということです。懸賞で海外旅行40万円分が当たって、馬券で20万円当てても申告です。

毎年のように競売の払い戻しを受けているからといってそれは雑所得(アルバイト給与や原稿料などなど)と同じではないということです。

競馬の払戻金は要注意

懸賞であたったこともないし、生保一時金もないし、中元歳暮も無縁で唯一競馬くらいかなぁ、という人でも1年間で払戻金合計が50万円を超える人はさほど多くないでしょう。

お笑いトリオ「インスタントジョンソン」のじゃいさんが、競馬で超高額払い戻しを受けたのに「一時所得」ではなく「雑所得」で申告したり、経費にならないハズレ馬券を「経費」として申告したために、結果的に「マンションが買えるくらい」(じゃいさん談)の追徴課税を支払うことになったそうです。

国内の宝くじは非課税だが海外の宝くじは課税

年末ジャンボなどの宝くじが非課税であるのはご存知の方も多いと思いますが、海外の宝くじの当選金は一時所得として課税対象となりますので、ラッキーにも当選して他の一時所得と合わせて50万円こえた幸運な方は確定申告が必要です。

翌年の住民税と国保も跳ね上がる

何百万といった高額の一時所得があったラッキーな方は、確定申告して納税しますがそれで終わりではありません。

所得税納税後の残金を全部使ってしまうと困ったことになりますので、かなりの割合の額は残しておかねば、預金を取り崩したり株を売り払って支払うことになります。株を売ると売却益に対して20.315%(所得税及び復興特別所得税15.315%、住民税5%)がかかり痛し痒しです。

当選したのが現金ならいいですが、別荘地や住宅などだと所得税・住民税・国保保険料の支払いに困ることにもなりかねません。

当選しても無条件に喜べない場合があります。

基本ルール

税のシステムというのは、納税者が損する場合には国や自治体は積極的には通知して教えてくれたりしませんが、納税するべきものをしない(国や自治体が損をする)ものについてはきっちり把握して請求されます。

納めるべきものを納めたいと追徴税や重加算税をとられたりそれもシカトすると差押不可避でしょう。

なんだかなぁと思わなくもないですが、受益者が手間を惜しんではいけない、そういうことです。

[関連記事] 簡単解説:健康保険の被扶養者を外れる壁は年収だけではない!健保本人は家族の収入を把握せよ!